Zürich, 22. Dezember 2017

Dr. Felix Regli

Extrem niedrige Zinsen, tiefe Volatilität, geringe Verkaufsbereitschaft, freundliches Wirtschaftsumfeld, belebende Unternehmensgewinne, eine unternehmerfreundliche Steuerreform in den USA, dies alles sind Faktoren für ein freundliches Umfeld für die Finanzmärkte. Allerdings gibt es auch Warnsignale wie eine sehr hohe Bewertung der Aktienmärkte. Der aktuelle Aktienkurs in den USA ist im Verhältnis zu den durchschnittlichen Gewinnen der vergangenen 10 Jahre (sog. Shiller KGV) aktuell über 30. Seit 1881 war der Wert nur in zwei Perioden (1929 und 1997-2002) über 30. Der Durchschnittswert betrug knapp 17.

Fukuoka, ACROS 2017©EleniRegli

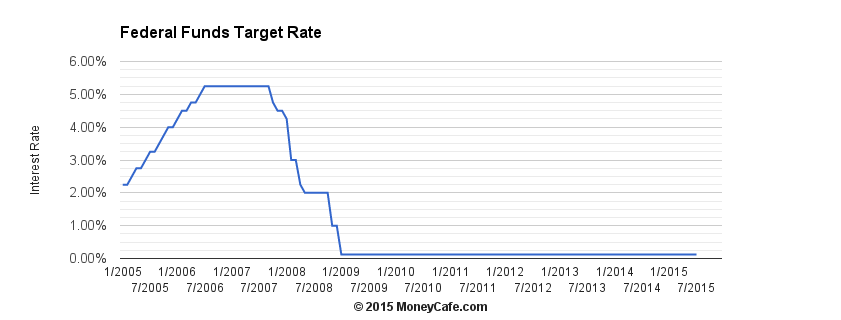

Dies allein ist jedoch nicht das gefährlichste für eine mögliche Trendumkehr bei dem seit fast 9 Jahren anhaltenden Aufwärtstrend bei den Aktienmärkten. Gefährlich wird es dann, wenn die Langfristzinsen deutlich steigen werden. Wegen der unkonventionellen Geldpolitik gekennzeichnet durch den Kauf von enormen Summen an Anleihen durch die Notenbanken sind die effektiven Marktzinsen bei den Anleihen stark verzerrt, das heisst sie liegen deutlich zu tief. Dadurch konnten sich Unternehmen, die längst vom Markt hätten verschwinden sollen, viel zu günstig finanzieren und wurden so über Wasser gehalten. Eine anhaltend markante Steigerung der Langfristzinsen dürfte viele Firmen mit schwachen Bilanzen das Rückgrat brechen. Denn der Verschuldungsgrad ist in den letzten Jahren deutlich gestiegen.

Auch bei den Staaten hat die Verschuldung gemessen in Prozent der jährlichen Wirtschaftsleistung in vielen Ländern eine gefährliche Belastungsgrösse angenommen. Statt dank der günstigen Finanzierungsmöglichkeiten strukturelle Probleme zu lösen bzw. deren Lösung in Angriff zu nehmen, wurde das günstige Zeitfenster aus politisch opportunem Verhalten nicht genutzt.

Eine gefährliche Situation könnte sich in Italien zusammenbrauen. Die Verschuldung liegt hier bei über 130% des Bruttoinlandproduktes. In der Eurozone liegt die Verschuldung nur bei Griechenland noch höher. Doch Italiens Wirtschaft gemässen am Bruttoinlandsprodukt ist fast 10-mal grösser als jene von Griechenland. Italien ist die drittgrösste Volkswirtschaft der Eurozone. Der Schuldendienst beträgt pro Jahr allein 70 Milliarden Euro. Bei deutlich steigenden Anleiherenditen könnte Italien eine neue Eurokrise auslösen, zumal bis spätestens Mitte Mai 2018 in dem Land Wahlen stattfinden werden und die nahe Zukunft einer stabilen Regierung sehr unwahrscheinlich ist. Bei den Wachstumsaussichten ist Italien ferner Schlusslicht in der EU.

Die globale Verschuldung von Haushalten, Unternehmen und öffentlicher Hand ist seit 2008 von 270% auf gegen 330% des Welt-Bruttoinlandproduktes gestiegen. In den USA hat sich die Nettoverschuldung der im Russel-2000-Index zusammengefassten kleineren und mittleren Gesellschaften fast verfünffacht.

Schliesslich könnte eine weitere Konstellation das Ende des jetzigen Zyklus an den Finanzmärkten signalisieren, nämlich eine inverse Zinskurve. Trotz ersten Massnahmen für einen Ausstieg aus der unkonventionellen Geldpolitik verharren die Anleiherenditen auf einem tiefen Niveau. Die Zinskurve (10-jährige Staatsanleihen minus 2-jährige Staatsanleihen) ist namentlich in den USA sogar flacher geworden. Falls die Zinskurve invers werden sollte, also kurzfristige Anlagen eine höhere Rendite abwerfen als längerfristige Staatsanleihen, so wäre dies ebenfalls ein höchstes Alarmzeichen. Denn seit 1960 sämtlichen Rezessionen eine inverse Zinskurve vorausging.

Den Zeitpunkt einer Trendumkehr bei den Aktienmärkten ist mit Sicherheit nie prognostizierbar. Auslöser können bedeutende wie auch unbedeutende Ereignisse, wirtschaftliche, politische oder psychologische sein. Bei drei möglichen Konstellationen sollten jedoch die Alarmglocken läuten, nämlich bei anhaltend stark steigenden Langfristzinsen, bei einer tiefgreifenden Finanzkrise in Italien sowie bei einer inversen Zinskurve.

Download PDF _Baldiges Ende der Hausse an den Finanzmärkten